值得关注的是,券商三季度归母净利环比表现对股价影响显著。11家数据可比券商中,7家券商第三季归母净利环比下滑,占比达63.64%,相关券商股股价均在业绩公布后的交易日出现下滑,而环比增速较好的券商,仍在沪指冲击 4000 点的背景下有稍好表现。

卖方研究在普遍看好券商业绩的同时,对板块的市场表现亦寄予厚望,建议把握三季报行情带来的板块催化机遇,更有卖方直言看好券商板块进攻机会。

前三季归母净利平均增近五成

从具体业绩数据来看,前三季归母净利实现翻倍的券商共有3家,分别是国盛证券(191.21%)、江海证券(140.39%)、东北证券(125.21%)。

另有8家券商净利增幅落在50%至100%区间,包括东莞证券(78.26%~97.02%)、长城证券(75.83%)、西部证券(70.63%)、华鑫股份(66.36%)、华安证券(64.71%)、东吴证券(50%~65%)、信达证券(52.89%)、东方财富(50.57%)。

作为头部券商代表,中信证券前三季业绩增速稍低于行业平均水平。财报显示,前三季度,中信证券实现营业收入558.15亿元,同比增32.7%;实现归母净利润231.59亿元,同比增37.86%。

其他增速稍低的券商还包括国元证券(28.34%)、开源证券(14%)。

从净利规模排名来看,目前前三季归母净利排名前五的券商依次为中信证券、东方财富(90.97亿元)、东吴证券(27.48亿元~30.23亿元)、国元证券(20.15亿元)、长城证券(19.31亿元)。

单季环比下滑券商股价承压

随着券商业绩的陆续披露,券商股股价表现呈现明显分化,核心影响因素便是三季度归母净利的环比变化。

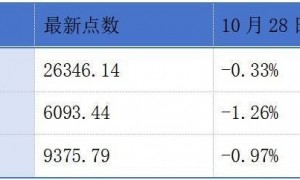

10月27日公布三季业绩的国元证券、长城证券,28日股价分别收跌5.41%和3.88%,位列券商板块跌幅榜前两位。从业绩数据看,国元证券第三季单季归母净利6.1亿元,环比下滑20.16%;长城证券第三季单季归母净利5.46亿元,环比下滑29.95%,业绩环比承压直接反映在股价上。

10月26日公布业绩的国盛证券(原简称国盛金控),27、28日连续两日股价下挫,累计下跌4.79%。公司三季报显示,第三季度实现归母净利0.33亿元,环比下滑76.26%。

10月24日披露财报的哈投股份,股价27、28日连续两日下挫并累计下跌3.7%。公司财报显示,第三季度实现归母净利1.64亿元,环比下滑37.16%;旗下券商江海证券第三季实现归母净利2亿元,环比下滑4.76%。

与之形成鲜明对比的是,三季度净利环比增长的券商,股价表现相对坚挺。

10月24日公布业绩的华鑫股份,在27日小幅收涨0.96%,28日盘中一度冲涨至4.06%,收盘涨幅收窄至1.48%。华鑫股份第三季归母净利为2.81亿元,季度环比增224.39%。

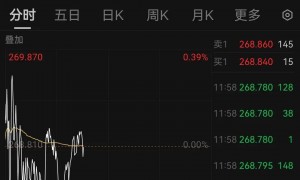

此外,10月24日公布业绩、第三季单季净利环比增长的中信证券、东方财富,两只股票股价均有稍好表现,在公布财报后的两个交易日分别累计上涨0.44%、0.39%。中信证券第三季归母净利为94.4亿元,环比增31.58%;东方财富第三季归母净利为35.3亿元,环比增23.75%。

市场人士分析指出,券商股的股价表现,尤其是中信证券、东方财富这类受中小投资者高度关注的标的,除受三季度业绩环比因素影响外,还与当前市场环境密切相关,上证指数正处于冲击4000点大关的关键阶段,市场情绪也在一定程度上左右股价走势。

卖方研究:看好券商板块进攻机会

对于券商板块的业绩以及股价后续走势,卖方研究机构普遍持乐观态度,认为当前板块存在明确的配置价值与进攻机会。

方正证券金融首席许旖珊发表研报称,预计券商板块(44家上市券商小计)今年前9个月主营收入同比增42.5%,归母净利润同比增70.2%,前三季度券商板块归母净利润同比增80.8%。分业务看,预计经纪、投资业务为券商业绩增长主要驱动,经纪、投行、资管、净利息、净投资收入分别同比增85.6%、26.9%、持平、65%、29.8%。

投资业务方面,三季度股市上涨、债市承压,预计券商前三季投资业务表现分化,部分券商权益自营、股权投资有望加速回暖;经纪与两融业务方面,前三季市场交投情绪同环比提升,经纪、两融业务延续高增态势;投行业务方面,IPO加速回暖、再融资边际回落,债承延续增长趋势;资管业务方面,前三季权益基金规模修复、券商资管AUM稳定,看好供给侧改革下头部公募机构盈利改善。

就投资分析意见而言,许旖珊认为,高交投环境下券商基本面修复趋势明确,业绩高增趋势与估值表现背离,重视板块配置机会。上半年券商板块净利润同比增65%,三季报净利润增速有望提速至70%,全年板块净利润预计同比增54%,当前券商估值与业绩改善空间不匹配、估值上修空间充足。PB估值看,板块2025年动态PB为1.40倍、处于10年46%分位数、尚未到历史高位;PE估值看,板块25年动态PE仅16.6倍,而历史牛市行情中券商PE(TTM)可突破40倍,看好券商板块进攻机会。

东海证券研报称,券商业绩大幅增长主要在于市场行情回暖下的各业务条线基本面改善。第三季度日均A股成交额达2.1万亿元,同比增长211%,推动两融规模稳定在2.4万亿平台上,较去年同期约1.4万亿的两融规模有大幅提升;此外,交投活跃带动下的自营、资管业务也呈现边际复苏,推动基本面持续改善,对后续陆续披露的三季报较为期待,建议把握三季报行情带来的板块催化机遇。

(财联社记者 高艳云)

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏